旧NISA口座で資産をお持ちの方は、いつ売却しようか悩んでいる方も多いのではないのでしょうか?

最近の投資に関する話題は新NISAのことばかりであまり話題になりませんが、非課税期間が永久になった新制度と比べて、非課税期間が限定の旧NISAはいつ売却するのかという悩ましい問題を抱えています。

私も旧NISAでもS&P500を保有しており、非課税期間が5年間の「旧一般NISA」は、現在の株価の高い時期を維持しているうちに売却するのがよいと考えています。

非課税期間が20年間の「旧つみたてNISA」は期限まで保有すれば、一度は暴落が来ても期限いっぱいまで平均8%で運用できれば約4.6倍と、まずまちがいなく利益は確定できるはずですので、売却するより20年の期限まで非課税枠でおいておくのがベストです。

このブログは、あくまで私の考えなので、投資はご自身の判断で行っていただくようにお願いします。

皆さんの今後の資産運用に少しでもお役に立てれば幸いです。

旧NISA口座の「旧一般NISA」と「旧つみたてNISA」の違い

新NISAしか持っていない方には関係ない話になりますが、ご了承ください。

旧NISAは、新NISAの導入により、「旧一般NISA」が年間120万円で購入から5年間は非課税、「旧つみたてNISA」は年間40万円で20年間非課税という期間限定となりました。

新NISAになり旧NISA口座の資金は新NISAとは別枠で非課税枠を上乗せして運用できています。

しかし、旧一般NISAで2018年から購入された方は、2022年で非課税期間の5年間が満了となったので、特定口座に自動的に移されたか、それまでに売却されたかのどちらかだと思います。

旧NISAの「一般NISA」と「つみたてNISA」の違い(旧NISAの存続期間:2014年~2023年)

| 旧一般NISA | 旧つみたてNISA | |

| 非課税期間 | 購入年を含む最長5年間 | 購入年を含む最長20年間 |

| 年間投資可能額 | 120万円 | 40万円 |

| 投資対象商品 | 上場株式、株式投資信託、ETF、REIT(不動産投資信託)など(新NISAの成長投資枠と同様) | 金融庁に届け出のあった株式投資信託とETF(新NISAのつみたて投資枠と同様) |

| 制度の開始年~終了年 | 2014年~2023年 | 2018年~2023年 |

旧NISAの対処法は放置か売却の2つ。期限内に売却するなら株高のうちに売却がベスト。

旧NISAの非課税期間の期限切れに対する対処法は次の2つのいずれかです。

①ほったらかしておいて、期限が来れば自動的に課税口座(特定口座)に移管される。

②非課税期間の期限(一般は5年、つみたては20年)前に売却する。

①一般NISAの場合、非課税期間が5年と短いため、2020年に購入された方は、すでに2024年で満了しています。

2021年に一般NISAで購入された方は2025年に期限が到来します。(私もそうです)

その時のリクスとして、購入時より基準価格が下がっていれば損失となり、課税口座に移した時点から価格が上昇した分の利益には20.315%が課税されます。

例えば、100万円で一般NISAを購入し、5年目に90万円に下がった時点で特定口座に移管し、その後90万円から100万円の元の価格に戻った時点で売却したとすれば、実質は利益が出ていなくても、課税口座に移管した時点からの利益に対して課税されるので、売却価格100万円ー移管時点の価格90万円=10万円に対する20.315%の20,315円が所得税で引かれた79,685円が手元に残ります。

せっかくの非課税口座での運用益が、実質は利益が出ていないのに課税されるというなんとも納得しがたい状態になるわけです。

②の非課税期限前に売却するリスクは、売却時期が悪ければ①と同じことになりますが、2024年12月時点では利益は50%近く、長く購入されている方はそれ以上に利益が出ている状態なので、今売却すると損はしないはずです。

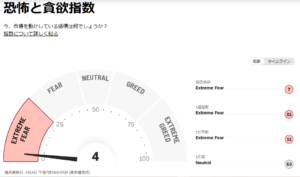

もっと利益を出してから売却しようという考えもありとは思いますが、2023年に購入した方でも3年以内に売却するとしたら、最高値を更新し続けている今の時期に売却することがベストタイミングかと思います。

2022年購入の旧一般NISAは2026年の非課税期間満了まで2年あるが売却?

私は、2021年、2022年が「旧一般NISA」、2023年が「旧つみたてNISA」なので、来年2025年に最初の非課税期限が到来します。

よって、2025年中に売却する予定ですが、1月末までに売却しようと思っています。

明確な根拠はないのですが、年末までひっぱって暴落したときは後悔するので、早めに利益確定をすることと新NISAの資金にできるだけ早く投入しようという考えです。

「インデックスファンドは、利益確定させないんじゃなかったの?」と思われたかもしれませんが、

5年間という非課税の期限があり、今、米国株は最高値を更新し続けており、期限には自動的に特定口座に移管されるのであれば、もし暴落が来て期限を迎えると、その時点で自動的に売却されて後悔が残るより、自分の意志で利益があるうちに売却するほうが自分で納得できるからです。

その点、新NISAは非課税期間が無期限なので、今回の改正のありがたさが身にしみます。

参考までに私の旧NISA口座の2024年12月28日時点の状況を掲載しました。

現在、損益は44.96%プラスとなっています。

2021年の一般NISAは、51.7%プラスと運用期間が長いほど利益率が高くなっています。

次いで2022年購入分の一般NISAも、いつ売却するか、これも悩ましい問題です。

来年早期に2021年分と合わせて売却するか、もう1年様子見するかですが、仮に2025年に暴落が来れば、2,3年で元に戻るとして、非課税の期限となる2026年に今の価格以上に上がっているかどうかは際どいところなので、合わせて来年売却が無難と考えます。

ちなみに2023年購入の「旧つみたてNISA」は20年後の2042年(私が80歳)まで保有するかはわかりませんが、状況を見ながら70歳からの取り崩しの中で使っていくつもりです。

(上記の表は、マネックス証券の私のログイン画面から2024年12月28日現在で引用)

売却した旧NISAの資金は、新NISAの資金として引き続き運用すれば問題なし。

旧NISA口座で運用後、売却した資金は非課税でまるまる特定口座に入金されます。

私の場合はマネックス証券の特定口座に入金されます。

その後は、当然、新NISAの資金として一旦引き出したうえで、楽天証券に入金し、引き続き非課税枠で運用開始する予定です。

なので、非課税枠の資金としてインデックス(S&P500などの指数連動型)の投資信託を購入して旧NISAで購入した時よりさらに信託報酬率が安価な商品で運用を継続すれば、さらに効率よく運用し続けることができるので、早めに切り替えたほうが良いという結論になります。

もし、今、生活費が必要なら、運用を開始し始めた新NISAの資金を取り崩すより、旧NISAの資金から取り崩していくほうがよいです。

理由は、新NISAの初年度分を購入した年間限度額の購入枠が空いてしまい、2024年分を埋めることができるのは翌年以降というしばりがあるので、新NISAの枠を満額まで早く埋めるためには、できる限り売却せずにおいておくほうが良いという結論になります。

つまり、2025年に新NISA口座の資金を売却すれば、翌年の2026年の非課税枠内で、売却金額ではなく購入したときの金額が復活します。売却額の復活については、改めて別の機会にご説明します。

まとめ

・旧NISAの「一般NISA」で運用している方は、5年間の非課税期限で自動売却される時期の相場がどうなるかわからないため、利益が出ている今のうちに売却して、そのまま新NISAの資金に移しましょう。

・「旧つみたてNISA」を保有している方は、20年間の非課税期間の期限まで保有することで、利益確保はほぼ確定でしょう。S&P500で過去20年以上保有してマイナスとなった期間はありません。他のインデックス投資でも同様の傾向が見られますので、安心して利益の雪だるま式増加を楽しみましょう。

NISAを今から始めようとお考えの方は、高齢者になっても使いやすく、しかも定率で取り崩しを行える楽天証券をお勧めしています。

当サイトではアフィリエイトプログラムを利用して商品やサービスを紹介しています。