【概要】

「老後2,000万円問題」とは、金融庁の金融審議会による「老後20~30 年間で約1,300万円~2,000万円が不足する」という試算の発表に始まった「各自の老後資金の準備」の問題です。

これは、「金融庁が投資機運を煽るために、大げさな数字を宣伝しているだけだ」とは言い切れない、十分に想定される数字と考えられますし、個人の状況に応じて、老後資金を考えていくべき無視できない問題です。

先日のテレビ朝日の「老後4,000万円問題」がクローズアップされましたが、

「老後2000万円問題」もはや「4000万円」と専門家が分析 円安、物価高が直撃(テレビ朝日系(ANN)) – Yahoo!ニュース

結論は、各自で試算することで、自分の「老後〇〇万円問題」として捉えることが必要です。

退職した今からでも新NISAをフル活用して、少なくとも老後資金が枯渇しない資産運用を計画し、余裕を持った老後生活を目指していきましょう。

なお、私のお気に入りの「がま口夫婦の節約チャンネル」(Youtubeチャンネル)でもこの問題を取り上げていますので、ご紹介しておきます。

【炎上中】老後4000万円問題爆誕!インフレ社会を生きる我々は結局老後資金はいくら必要なのか?

そもそも金融庁の報告書は無職の平均的夫婦の試算で、夫95歳で亡くなるまで毎月26万円を使う場合

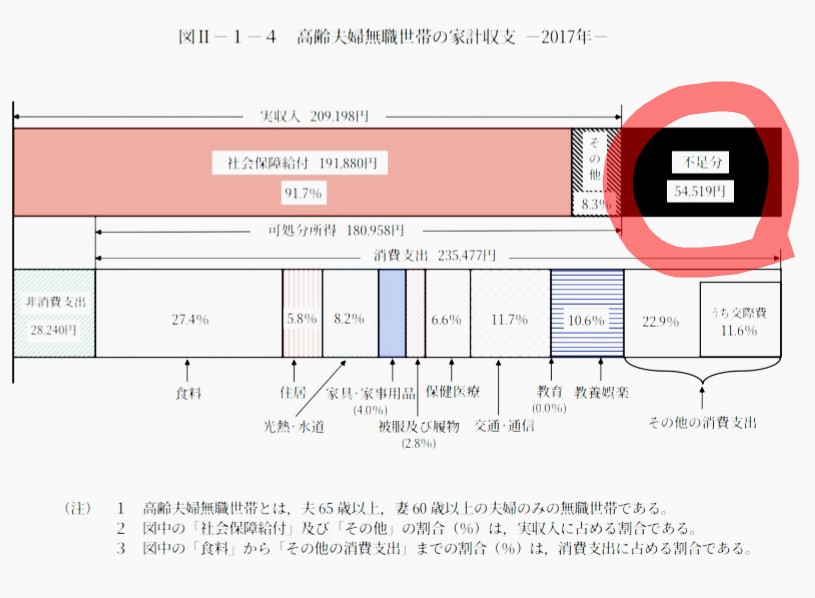

「高齢社会における資産形成・管理」報告書が収支の根拠としている元データは、総務省統計局の2017年「家計調査報告(家計収支編)」(https://www.stat.go.jp/data/kakei/2017np/gaikyo/pdf/gk02.pdf)にあり、

夫が65歳・妻が60歳以上で無職夫婦の世帯収支について、

“1ヶ月の収入が約21万円に対して支出が約26万円で、(死ぬ間際まで)毎月26万円を使い、毎月5万円以上が不足する”としています。

ざっくりの計算例では:不足額月5万円×12月×30年(夫65歳~95歳)=1,800万円+αで約2千万円となります。

しかし、不足する「2,000万円」はあくまでもモデルケースに当てはまる人の場合に過ぎず、実際の不足額は人により異なることに注意が必要です。

例えば、毎月の支出が35万円のご家庭なら、毎月14万円も不足するので、

不足額月14万円×12月×30年=5,040万円となり、「5千万円問題」となります。

逆に、毎月の支出が20万円のご家庭なら、毎月1万円余る計算になるので、突発的な支出は別として、老後資金の問題は発生しないことになります。

国民年金のみの自営業の方で考えると、令和6年度の年金支給額は、月68,000円(日本年金機構)となっているので、ご夫婦で年金収入が月136,000円・支出が26万円とすれば、

不足額76,000円(支出26万円ー年金136,000円)×12月×30年=2,664万円となり「2,600万円問題」となります。

「いやいや私の父親は80歳で往生しているので、15年分あれば十分だよ」という方の場合、

76,000円×12月×15年(80-65歳)=1,368万円となり、「1,400万円問題」と世帯により3千万円以上の幅がある試算結果になります。

実際は、自営業の方であれば65歳過ぎても、お仕事をされる方が多いのではないかと思われますので、もっと少なくても良いかもしれません。

しかし、2,000万円問題は「投資機運を煽るために、大げさな数字を金融庁が宣伝しているだけだ」とは言い切れない、ご家庭によっては、十分に想定される数字ではないかと考えます。

高齢夫婦無職世帯の家計収支(2017年) 出典:総務省統計局

貯蓄を取り崩していけば、2,000万円は「不足」していなかった!

しかし、実際の不足額は、それぞれの状況による!

しかし、この報告書には「不足額の総額は単純計算で1300万円~2000万円になる」とあるものの、同時に「高齢夫婦無職世帯の平均純貯蓄額は2,484万円」とも記載されています。

つまり、貯蓄を取り崩して生活できる範囲で支出しているというだけで、トータルでは不足していません。

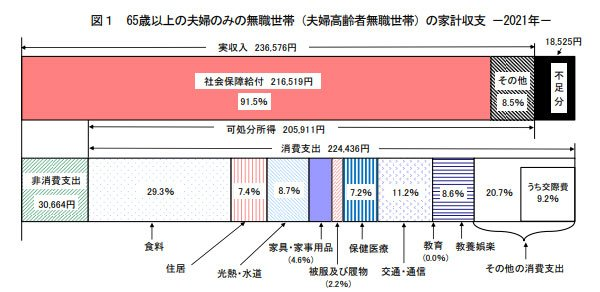

その後、コロナ禍で外出も減った2021年の「家計調査報告(家計収支編)」では、不足額が3分の1に激減しています。(https://www.stat.go.jp/data/kakei/sokuhou/tsuki/pdf/fies_gaikyo2021.pdf)。

高齢夫婦無職世帯の家計収支(2021年)。コロナ禍を踏まえた最新の調査 出典:総務省統計局

この時点では、不足分は1万8,524円で、多めに2万円で計算しても、30年で720万円となり、2017年の2,000万円の不足から一時的とはいえ、「720万円問題」と約3分の1に減っています。

ということは、節約した生活をすれば720万円問題まで縮小できるということにもなります。

しかし、あのときの人との交流のない人生ほど味気ない生活をしたいという人はいないでしょう!

加えて、これから高齢者になる世代は共働き夫婦が増えていく世代なので、夫婦ともに退職金や厚生年金を受給できると、この想定より収入が増えていくことが想定されます。

厚生労働省の「令和3年度 厚生年金保険・国民年金事業の概況」(https://www.mhlw.go.jp/content/001027360.pdf)によると、厚生年金の平均受給月額は14万3,965円で、国民年金の平均受給月額は5万6,479円です。

女性の厚生年金平均受給月額は65歳以上で10万9261円を考慮しても、単純計算で厚生年金受給者の毎月10万9261円-国民年金受給者5万6479円=5万2782円の収入差が出ます。

つまり、女性がずっと専業主婦だった高齢夫婦よりも共働きだった高齢夫婦のほうが年60万円以上、年金収入が増える計算になります。

こうした様々な状況を考えると、「老後資金が2,000万円足りない」とは必ずしも言えず、2,000万円という金額は、人それぞれであり、あくまで目安にすぎないといえます。

これからの高齢者は物価上昇、持ち家率の低下による住居費増、平均寿命の延びで、やはり「2,000万円では足りない」ことを想定すべき

「なんだか安心できそうじゃないか」と思われたかもしれませんが、最初に老後4,000万円問題の報道にもあったようにこれからの高齢者には、2,000万円どころではない老後資金が必要になる可能性も十分にあり得ます。

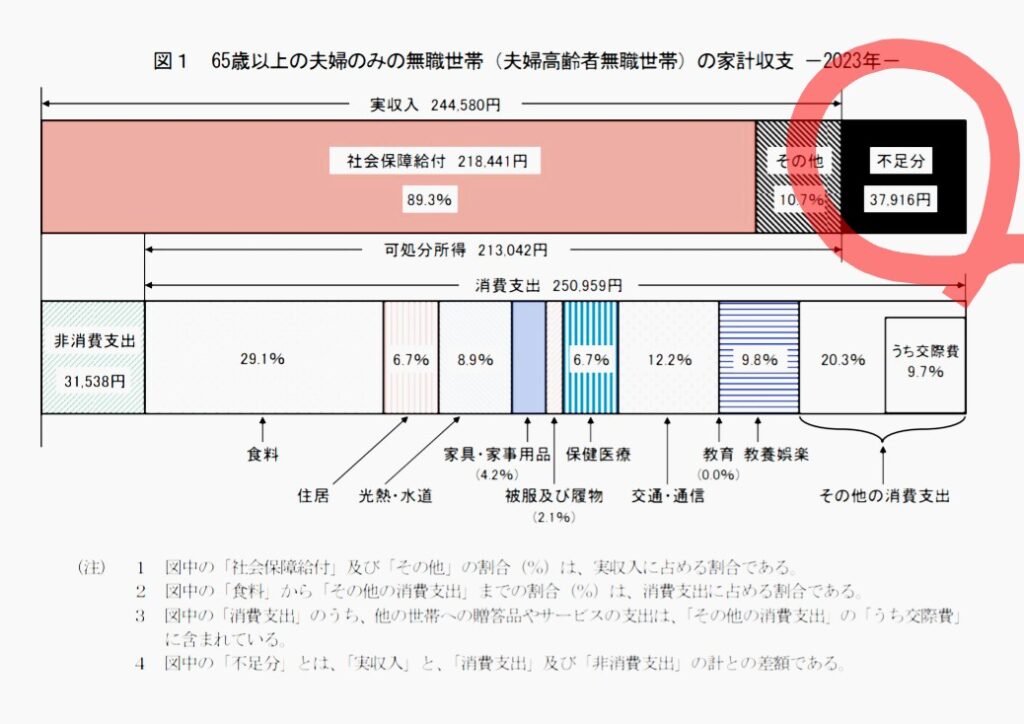

家計の収支は、状況によって年々変わるものです。現在の物価高騰が今後も続けば、毎月の支出は一気に跳ね上がってしまいます。例えば、2023年4月以降の年金支給額は3年ぶりに増額となりましたが、物価の上昇に追いつかず実質的には目減りしています。

●以下は、NHKニュースから引用です。

「厚生労働省は20日、公的年金の支給額は、物価と賃金の変動に応じて毎年度改定され、厚生労働省は、ことし4月からの新年度は、去年の物価上昇率が3.2%、過去3年間の名目賃金の上昇率が3.1%となったことを受け、2.7%引き上げると発表。67歳以下は2.2%の増額で、同様に0.3%の目減りとなる。」

これから老後を迎える世代は、自営業者や非正規雇用者やフリーランスの増加が見込まれます。

つまり、共働き世帯としても、夫婦両方で退職金や厚生年金が受け取れないケースも増えてくると見込まれます。

さらに、平均寿命が延びてリタイア後の人生が長くなるほど、必要な老後資金も増えることになります。

最新の2023年の報告書のデータを基に算出すると、平均値では毎月の不足額が37,916円×12カ月×30年=13,649,760円と、2,000万円問題の3分の2「1,400万円問題」になります。

その他には、報告書では、「かつては持ち家があることが当たり前でしたが、持ち家比率も60歳未満は低下が著しい」としており、これからは賃貸住宅に住む高齢者も増えてくることが見込まれます。

2023年の高齢夫婦無職世帯の家計収支では、住居費の割合は消費支出25万959円に対して6.7%となっています。

金額にすると1万6,814円になり賃貸では通常ではありえない金額となっています。これは持ち家を含む平均値だからだと考えられます。

現在、賃貸住宅に住んでいる人は、これから持ち家を買うにしろ、賃貸に住み続けるにしろ、住居費が必要な分支出が高額になると想定できます。分譲マンションは、管理費や修繕積立金や駐車場代などがかかり、住居費が高くなるケースも想定すべきです。

加えて、物価上昇を毎年2%と試算すると「老後4,000万円問題」に近づくわけです。

ちなみにテレビ朝日の報道の試算は、物価上昇率を3.5%で計算しているので、高く設定しすぎだと思います。

それでも「老後3千万円問題」にはなりそうです。

自分に必要な老後資金の算出方法

では、結局のところ「自分は」老後にいくら必要なのでしょうか。

それは以下のような方法で概算を求めることができます。

例1)節約パターン

退職金2,000万円ー(節約で不足額月3万円×12カ月×30年)ー(家屋補修200万円+車買い替え100万円×2回)

=(夫95歳時点)520万円のあまり

例2)現役と同じ生活を継続パターン

退職金2,000万円ー(不足額月10万円×12カ月×30年)ー(家屋補修200万円+車買い替え200万円×2回+旅行10万円×10回)=2,300万円が不足

想定される大きな収入-(毎月の不足額(年金ー生活費)×12カ月×年数)-想定される大きな支出

想定される大きな収入というのは、退職金や相続などの資産・満期保険金などです。

ここから、まずは毎月の不足見込み額に12をかけ(=不足年額)、さらに老後年数をかけた金額を引く。

毎月の不足額は、年金受給や家賃収入などで、毎月得られる収入から1カ月の支出額を引くことで求められます。

老後年数は想定より長生きして資金不足に陥ることがないよう、100歳程度まで長めに想定しておくことが必要です。

こうして出た金額から、さらに老後に想定される住宅ローンの一括返済、住宅の修繕・リフォーム、お墓の購入、旅行、車の買い替えといった大きな支出の合計額を引いたものが、老後に必要な資金となります。

(まとめ)不安のない老後を迎えるために必要額を試算し、資産運用の目標額を定めましょう。

自分の老後資金の概算で出た数字は、あくまでも目安に過ぎません。何十年先の毎月の支出額や、何歳まで生きるのかという老後の残り年数など、想定しきれません。

しかし、年齢だけで出された平均値よりは、自分の実情に近い金額を出すことができます。

不安のない老後を迎えるためには、2,000万円、4,000万円といった数字に踊らされないことが一番大事です。

まずは自分には老後資金がいくら必要なのかを把握し、その老後資金を確保するために資産運用の目標額を定めるようにしましょう。

私の場合は、現在の金融資産3,000万円の倍増6,000万円を目指しています。

6,000万円あれば、税引き後4%の運用で毎年240万円(月20万円)の運用益があり、それに年金を足すと十分な生活費が賄える計算です。

下の記事をご参考にしてご自分の老後の生活をリアルに試算してみましょう!